Comment fixer un prix de vente? Un pilotage bien plus difficile qu’il n’y parait.

Comment fixer un prix de vente? Un pilotage bien plus difficile qu’il n’y parait.

Le prix de vente est bien plus qu’un simple renvoi aux coûts d’achat et de fabrication

- Il est une image de l’activité

- Il renvoie une valeur subjective ( rapport qualité-prix)

- Il cible un marché

- Il doit être cohérent à ce marché

- Il doit refléter sa qualité

- Il doit être rentable

Avant de travailler les prix de vente, il faut réfléchir à sa stratégie de prix: va t’on privilégier la marge en valeur avec des prix bas pour assurer une vente en masse ou préférer une marge à taux élevée avec moins de vente? Ou un mix des deux?

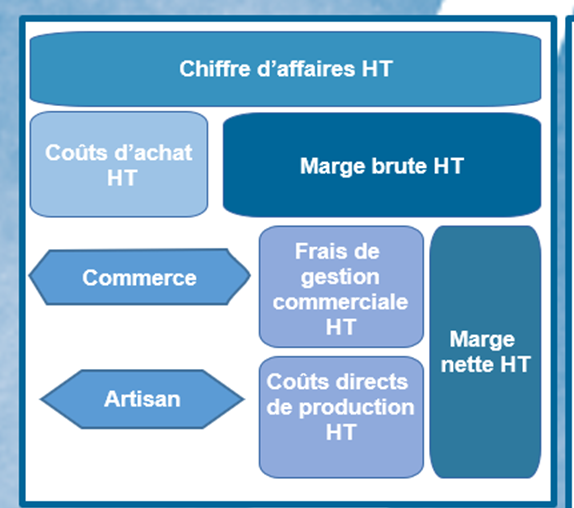

Méthodes financières de fixation d’un prix de vente:

- Prix de vente unitaire : coût de revient unitaire + marge brute unitaire

Votre coût de revient est de 6 € HT l’unité pour 2000 produits. Vous souhaitez dégager un résultat de 4000 €.

Votre prix de vente unitaire sera de 8€ HT (6 + 4000/2000)

- Prix de vente à partir de la marge : coût d’achat x (1+taux de marge)

Vous souhaitez appliquer un taux de marge brute de 50% sur un produit acheté 5€ HT avec 0.05 € HT de frais de livraison.

Votre prix de vente sera de 7.58 € HT (5.05 x (1+50%)

- Prix de vente à partir du taux de marque : coût d’achat x (1- taux de marque)

Vous souhaitez partir sur un taux de marque de 30%, sur un produit acheté 5€ HT avec 0.05 € HT de frais de livraison.

Votre prix de vente sera de 8.59 € HT (5.05 x (1-30%)

- Prix de vente à partir du coefficient multiplicateur : coût d’achat x coefficient multiplicateur

Un coefficient de 1.5 donne un prix de vente TTC de 7.5 € pour un article acheté 5 €.

Pour assurer sa rentabilité ainsi que son attractivité, des arbitrages sont faits sur les prix de vente entre les différents services et produits .

Certains produits d’appel ou en promotion auront une marge réduite pour attirer les clients et le manque à gagner sera répercuté sur d’autres produits avec une image plus haut de gamme, qualitative ou de rareté.